M&Aは、買い手側(買収側)にはもちろん、売り手側(譲渡側)にも大きなメリットをもたらします。一方、後から、買わなきゃよかった、売らなきゃよかったと思うような結果になってしまうリスクもあります。

この記事では、売り手側・買い手側双方のメリット・デメリットをご紹介します。

後悔しないM&Aを行うためにも、不安は取り除きましょう。

信金キャピタルではM&A・事業承継に関する無料相談を行っています。お気軽にご相談ください。

目次

【売り手側】M&Aのメリット・デメリット

売り手側の一番のメリットは、事業が継続され、従業員の雇用を維持できること。対して、デメリットは、最適な相手先が見つからない可能性があるということです。

メリット

売り手側のメリットは、主に以下の通り。

- ①事業承継問題の解決

- ②雇用維持・取引維持

- ③売却による金銭的収入

- ④経営者の責からの解放

- ⑤事業の成長・発展

それぞれ、詳しく解説していきましょう。

メリット①事業承継問題の解決

近年、中小企業における経営者の高齢化を背景に、後継者不在に伴う事業承継問題が深刻化しています。M&Aは、子息等の親族や、親族以外の役員・従業員の中に後継者が見つからない、でも、従業員や取引先、コストなどを考えると、廃業も難しいという場合に、事業承継問題を解決するための有効な手段の一つです。第三者に事業を譲渡・売却することで、廃業を防ぎ、事業を継続させることが可能となります。

なお、事業承継に関しては別の記事で詳しく解説しているので、ぜひこちらを参考にしてみてください。

メリット②雇用維持・取引維持

M&Aであれば、不動産や設備、従業員、技術、取引先といった全ての資産を引き継ぎ、従業員の雇用や取引先との取引関係を維持することが可能です。

廃業を選択すると、従業員は、職を失い路頭に迷ってしまいますし、取引先は、最悪の場合、事業継続が不可能となってしまう可能性もあります。

新たな後継者に事業を承継することで、従業員や取引先への影響を最小限に抑え、迷惑をかけずに引退することができます。

メリット③売却による金銭的収入

M&Aにより会社を売却すれば、金銭的なメリット(事業の現金化)を享受することができます。獲得した現金を、残っている借入金の返済や引退後の生活資金に充当し、経営者としてハッピー・リタイアが可能となります。

もちろん、企業価値が高く評価されればされるほど、享受できるメリットは大きくなります。

一方、廃業・清算する場合は、有形資産を処分する費用や解雇する従業員への補償など、多くのコストがかかります。

実際に、M&Aと廃業・清算とで比較すると、株主の手取り額は大きく異なる場合があります。詳しくはこちらをご覧ください。

メリット④経営者の責からの解放

特に中小企業では、経営者やその家族が、金融機関借入の連帯保証を負っていたり、個人資産を担保として提供していたりする場合も多くあります。M&Aの成約によって、経営権が買い手側に移動すると、それらの連帯保証や担保提供が解除されるのが一般的です。

また、経営者は年齢を重ねるにつれ、事業の承継や自身の健康面などへの不安を抱え、それがプレッシャーとなってしまうことも。M&Aであれば、そういった経営者の責から解放され、リタイア後の生活を楽しむことができます。

メリット⑤事業の成長・発展

M&Aにより会社を売却すれば、売上アップやコストダウンなど、買い手側との間で事業上のシナジー効果が期待でき、事業の更なる成長・発展を実現することができます。

また、自社よりも規模が大きく、堅実な企業の傘下に入り、その企業が持つ資本やインフラを活用できれば、円滑な資金調達や生産体制の強化、販路の拡大など、自社の弱点を補い、激化する市場競争に勝ち残ることが可能となります。

もし、先行きに不安がある事業であれば、M&Aによって従業員に安心や希望を与えることもできます。

実際に、弊社がご支援したお客様の中にも、成長戦略としての前向きなM&Aを実現した事例がございます。詳しくはインタビュー記事をご覧ください。

デメリット(留意事項)

売り手側のデメリットは、主に以下の通り。

- ①最適な相手先が見つからない可能性がある

- ②思っていたほど会社に価値がつかない可能性がある

- ③取引先との関係が悪化する可能性がある

デメリット①最適な相手先が見つからない可能性がある

M&Aは、売り手側と買い手側の「めぐり逢い」です。

従業員の雇用は維持されるのか、シナジー効果は見込めるのかなど、相手先を選定する際に考慮すべき点は様々ありますが、売り手側と買い手側の双方が、「このお相手なら譲り渡したい(譲り受けたい)」と思わない限り、M&Aは成立しません。

売り手側としては、自身の意向にマッチした相手先と出逢えるかがポイントになりますが、買い手候補となり得る先を自力で集め、その中から自社を譲り受けてくれる先を見つけ出すことはそう簡単ではありません。

自力で相手先探しをするだけでなく、外部のネットワークも有効に活用して、自社にとって最良の相手先を見つけましょう。

デメリット②思っていたほど会社に価値がつかない可能性がある

M&Aにおいて、企業価値を算出する重要な要素の一つとして、将来的な収益性が挙げられます。

将来的に収益の増大が見込める場合は、現在が赤字でも高く評価され、譲渡価格が上がる可能性もありますし、逆に、現在は安定した収益があっても、将来的に下降する可能性があると判断されれば、低く評価され、譲渡価格が下がる可能性も。

思っていたほどの価値がつかない場合、例えば、営業体制を強化して新規先を開拓したり、借入金を返済するなど、事業の磨き上げや経営の改善を行うことで、買い手側に対して将来的な収益性をアピールすることができます。

デメリット③取引先との関係が悪化する可能性がある

M&Aによって別の企業の傘下になった場合、取引先との契約内容に大幅な修正が必要となることもあります。その内容によっては、取引先から大きな反発が起こり、最悪、契約打ち切りとなってしまう可能性も。

これまで良好な関係を築いてきた担当者がしっかりと取引先に説明し、納得してもらうようにしましょう。

【買い手側】M&Aのメリット・デメリット

買い手側の一番のメリットは、事業の成長にかかる時間をお金で買い、迅速な事業展開が実現できること。対して、デメリットは、費用対効果が見合わない可能性があるということです。

メリット

買い手側のメリットは、主に以下の通り。

- ①迅速な事業展開の実現

- ②事業規模の拡大

- ③事業の多角化・弱点強化

- ④商圏の拡大

それぞれ、詳しく解説していきましょう。

メリット①迅速な事業展開の実現

先ほどもお伝えした通り、M&Aにおける買い手側の一番のメリットが、この、迅速な事業展開の実現です。

新規事業に参入したり、既存事業を拡大させようとした場合、計画段階から事業を軌道に乗せるまでには、膨大な時間とコストがかかります。

例えば、土地や建物、設備、資材、人員など、必要なものはたくさん。また、事業を運営するためのノウハウを蓄積し、従業員を育て、さらに、取引先を開拓していく必要があります。

しかし、M&Aで、すでにその事業を行っている企業を買収すると、これら必要なものがまとめて手に入り、自社で一から事業に投資する場合と比較して、時間とコスト、さらに、途中で事業が失敗するリスクを大幅に削減することができるのです。

メリット②事業規模の拡大

メリット①でもお伝えした通り、M&Aを行うと、売り手側が保有する、不動産や設備といった有形の資産だけでなく、優秀な人材、技術、ノウハウ、流通網、顧客基盤といった無形の資産も取り込むことができます。

そのため、M&Aで、同業の企業を買収することで、短期間で事業規模を拡大することができ、さらに、マーケットのシェアも拡大することが可能です。

事業規模が拡大すると、生産量が増え、製品1個あたりのコストが下がるため(=規模の経済性)、利益を増大させることができます。また、シェアが拡大すれば、知名度やブランド力が向上し、ライバル企業により大きな差をつけることも可能です。

メリット③事業の多角化・弱点強化

自社の経営戦略や取引先のニーズにマッチした企業をM&Aで買収することで、事業の多角化や弱点強化ができます。

買収した企業を足がかりに新規事業へ参入することで、収益の安定化やリスクの分散、さらに、シナジー効果を実現することができます。

また、買収により、自社の主要事業のバリューチェーンの中で弱い部分、あるいは、外部へ委託している部分を自社事業として強化することできるため、自社の競争力を上げ、利益を増大させることも可能です。

メリット④商圏の拡大

自社とは異なるエリアで事業展開している企業を買収することで、商圏の拡大を狙うことが可能です。自社で新しく拠点を立ち上げるとなると、拠点設置にかかる費用だけでなく、営業体制の見直しや管理部門の調整など様々なコストがかかりますが、M&Aであれば、そういった諸々のコストを削減することができます。

また、そのエリアで長年事業を継続してきた企業を買収すれば、独自かつ強固な販路や顧客基盤のほか、エリア特有の事業ノウハウを引き継げることも大きなメリットとなります。

デメリット(留意事項)

買い手側のデメリットは、主に以下の通り。

- ①期待していた効果が見込めない可能性がある

- ②簿外債務や偶発債務を引き継ぐ可能性がある

- ③従業員のモチベーションが低下してしまう可能性がある

それぞれ、詳しく解説していきましょう。

デメリット①期待していた効果が見込めない可能性がある

M&Aで買収する企業を選ぶ場合、買収後にどれだけの利益が見込めるか、また、どのくらいのシナジーが見込めるかを考慮して企業価値を算出し、買収価格を提示します。

ところが、いざ、M&Aが成約すると、期待していたほどの利益が上がらないどころか、管理コストが増えてしまった、離職者が増えてしまったといった、マイナスの影響が出てしまうことも。

そのため、買収する企業を選ぶときは、しっかりと調査をし、事実ベースで考え、過大評価しすぎないようにすることが重要です。

特に、買い手候補が複数いる場合は、競争になり、想定したよりも買収価格が高くなりがち。それで失敗してしまうと影響も大きいので、企業価値や買収価格の算出は、決して焦らないようにしましょう。

デメリット②簿外債務や偶発債務を引き継ぐ可能性がある

簿外債務とは、貸借対照表に記載されていない債務のことで、賞与引当金や退職給付引当金、回収見込みの低い売掛金などが含まれます。

また、偶発債務とは、債務保証や取引先との訴訟、環境汚染など、現時点では債務ではないが、今後発生する可能性のある債務のこと。

これらを事前に把握した上でのM&Aであれば全く問題ないのですが、中には、後から発覚する場合も。

見落としがないようにしっかりと調査をすること(デューデリジェンス)や、契約前に確認した事実が正確であることを売り手側に保証してもらうこと(表明保証)が、このデメリットを回避できる最も有効な方法です。

また、事業のみを譲り受けることで、簿外債務や偶発債務の引継リスクを低減することも可能です。

デメリット③従業員のモチベーションが低下してしまう可能性がある

M&A成約後は、売り手側の従業員たちは、買い手側に引き継がれ、雇用が維持されることが一般的です。

基本的に、すぐに環境が一変するわけではありませんが、少なからず、業務内容や働き方、小さなルールの変化は起こるもの。

このような環境の変化、また、売り手側・買い手側の従業員間で待遇や評価に差が出てしまったりすると、売り手側の従業員たちの間で不満が蓄積し、派閥ができて社内が険悪なムードになるなど、従業員のモチベーションに大きな影響を与えてしまう可能性も。

そういった事態に陥らないためには、M&A成約後の早い段階で、売り手側企業の現場のキーパーソンと信頼関係を築くことが重要です。従業員からの信頼が厚いキーパーソンにリーダーシップを発揮してもらえれば、円滑に新体制を築き上げることが可能となります。

従業員への影響

M&Aを行うことで、売り手側・買い手側双方の従業員に対して、いくつかメリットがあります。

例えば、これまで、異なる環境で働いていた従業員同士が交流することで、より働きやすい職場環境の構築が推進されたり、2つの企業のうち良い方の制度を採用することで、福利厚生や待遇が良くなることも。

また、これまでになかったポジションが増え、今まで以上に能力を発揮できるポジションに就くことができたり、キャリアアップできるチャンスが増える場合もあります。

一方、デメリットとしては、2つの企業の従業員間で、待遇や評価に差が生じると、一方に不満が蓄積し、職場が険悪なムードになってしまう可能性も。また、売り手側が買い手側の制度やルール合わせるのが一般的なので、売り手側の従業員の方がストレスを抱えやすい傾向があります。

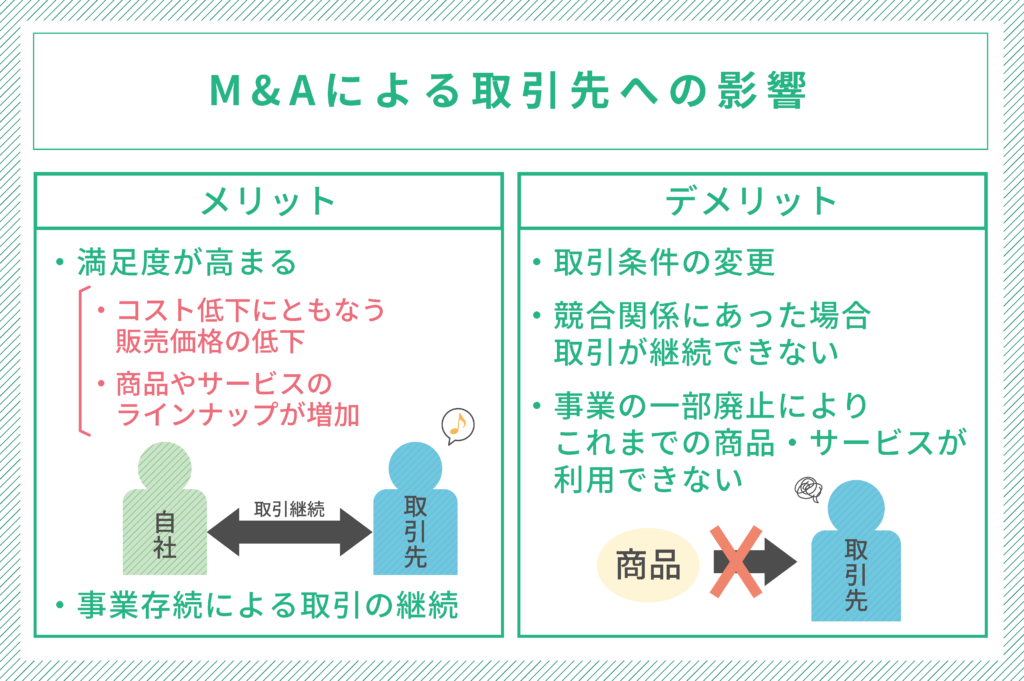

取引先への影響

M&Aは、取引先へも影響を及ぼします。

メリットとしては、事業拡大によるコストの低下に伴って、販売価格が下がったり、また、商品やサービスのラインナップが増えたりすることで、取引先の満足度が高まる場合があります。また、売り手側が取引先にとって主要な取引先にあたる場合、事業が存続することにより、その後も継続して取引を行うことができます。

一方、デメリットとしては、取引条件が変更になったり、買い手側、あるいは売り手側のどちらかと、もう一方の取引先が競合関係にある場合に取引が継続できなくなってしまう、また、売り手側の事業の一部が廃止になって、これまでと同じ商品やサービスが利用できなくなってしまうといったこともあります。

まとめ

ここまでご紹介してきたように、M&Aには、売り手側・買い手側双方にとって大きなメリットがあり、また、失敗してしまった場合のデメリットもあります。

M&Aは、よく、企業同士の結婚と言われますが、つまり、メリットを最大化して、デメリットを最小限に抑えるためには、結婚と同じように2つの企業の相性が大事だということです。

M&Aのための企業同士のマッチングなら、信用金庫業界の専門会社である信金キャピタルへお任せください。

全国の信用金庫ネットワークなどを駆使して、貴社のベストパートナーをお探しします。

経営者様のM&Aに関するお悩みを解決する、無料の個別相談も随時開催しておりますので、M&Aをご検討中であれば、ぜひ、お早めにご相談ください。